こんにちは、しょーてぃです。

そらまめくん

そらまめくんステーブルコインって何ですか?

「ドルと同じ価格を維持するコイン」っているのは聞いたことあるけど、どういう仕組みなの?

細かい技術の話はいいから、暗号資産投資をするのに知っておくべき点をまとめて教えてください!

こんな疑問に答えます。

- ステーブルコイン=価格が安定するように設計されたコイン

- ステーブルコインには大きく3種類ある

→ドルや円に裏付けされて価格維持しているもの

→ほかの暗号資産に裏付けされて価格維持しているもの

→プログラムによって自動で価格維持しているもの - ステーブルコインが暴落すると何がヤバイのか

- ステーブルコインの課題3つ

- 安全なステーブルコインはどれ?

ぼくは慶應を卒業して大企業に入ったのち、2022年に暗号資産の事業で独立しました!

暗号資産を本業にしているので、けっこう詳しい方かなと思います。

この記事では難しい話はせずに「暗号資産の投資家に必要な情報のみ」をまるっとお話します。

ぶっちゃけ、この記事さえ読んでおけばOKです。

※超正確な情報というより「分かりやすさ重視」で解説します。正確さを求める場合は、他の記事や論文をどうぞ。

ステーブルコイン=価格が安定するように設計されたコイン

ステーブルコインとは「価格が安定したコイン」です。

※Stableとは「安定した/変動しない」という意味

例えば、ドルと同じ価格を維持する「USDT、BUSD、USDC、UST、DAI」などが有名です。

暗号資産を触っているみなさんなら分かると思いますが、「ドルと同じ価格を維持するコイン」ってめちゃめちゃ便利ですよね。

値動きの激しい暗号資産を「いったんUSDTに変換しておこう」とかができますし、「USDTで支払い」とかもできるわけですので。

もし「代金は0.000234 BTCです」とか言われても、「それっていくら??」となって不便ですよね。

「代金は3USDTです」と言われれば、「ああ、3ドルね」という感じになります。

このようにステーブルコインはめっちゃ便利で最高なコインです。

ステーブルコインには大きく3つの種類がある

そんなステーブルコインは、大きく3種類に分けられます。

この話を深堀する前に、たぶん賢い人ならこういう疑問を持っていると思うんです。

どうして「ドルと同じ価格」を維持できるの?

どこかの企業が勝手に「ドルと同じ価値の通貨を出します」とか言っても、そんなのどこにも保証はないじゃん?

たしかにそう思いますよね。

じつは、ステーブルコインには「ドルと同じ価格」を維持する仕組みがあるんです!

そしてその仕組みが3パターンあるというわけです。

- ドルや円に裏付けされて価格維持しているもの(USDT,USDC,BUSD)

- ほかの暗号資産に裏付けされて価格維持しているもの(DAI)

- プログラムによって自動で価格維持しているもの(UST,FEI,USDD)

詳しく説明していきますね。

ドルや円に裏付けされて価格維持しているもの【USDT,USDC,BUSD】

まずは一番わかりやすいものから紹介します!

それが「1ドルを預けると、コインが1枚発行される」タイプのステーブルコインです。

例えばテザー社という会社が発行している「USDT」なんかがそうですね。

仕組みを図にすると、以下の通り。

分かりやすく言えば、両替所みたいなイメージです!

テザー社が「10億ドル」保有していれば、「10億ドルぶんのUSDT」が市場に存在するということ。

これなら「いつ、どんなときでもUSDTをドルに戻せる」ので安心ですよね。

※後ほど「じつはUSDTと同じ額のドルがバックに存在してなかった」という問題点も解説します。

ほかの暗号資産に裏付けされて価格維持しているもの【DAI】

次に説明するのがDAIというステーブルコイン。

これは「2ドルぶんのビットコインを預けると、1ドルぶんのコインが発行される」というタイプのステーブルコインです。

ん?

2ドル預けて1ドル発行って、どゆこと?

例えば「1億ドルのマンション」を担保にして現金5000万ドル借りられたりしますよね。

それと同じで、ビットコインなど担保にしすることで、DAIを借りる(=発行する)ことが出来るんです!

まとめると、100ドル分の暗号資産を預けると「50 DAIくらい」が出てくるというイメージです。

「1億ドルのマンションを持っているけど、今後値上がりするだろうから売りたくない」という気持ちは分かりますよね。

それと同じで「今後ビットコインは高騰するだろうし、売りたくない」とか、「売ると税金がかかっちゃうから売りたくない」という人も存在するのも分かると思います。

そういった人は、「1億ドルぶんのビットコインを担保にして、5000万ドルぶんのDAIを借りる」という行為にメリットがありますよね。

この需要に目を付けた「Maker」というプロジェクトが、先ほどの図のような仕組みでステーブルコインDAIを発行しています。

つまり、1ドル分のDAIの裏には、1ドルぶん以上の暗号資産が存在しているということです。

これなら「DAIの価格が1ドルをキープすること」は保証されますよね。

まだ理解が難しいよって人は、下記をじっくり眺めてみてください!

・1億ドルのマンションを担保に「5000万ドルの現金」を借りる場合

→もしマンション価格が暴落して5000万ドルまで下がったら、担保にしているマンションを売って5000万ドルを確保できる

・1億ドルぶんのビットコインを担保に5000万ドルぶんのDAIを発行する場合

→もしビットコインが暴落して5000万ドルまで下がったら、担保にしているビットコインを売って5000万ドルを確保できる

ちょっと難しい話だったかもですが、

つまりは「1DAIの裏には1ドル以上の担保があるので、1DAI=1ドルが保証されている」ということです!

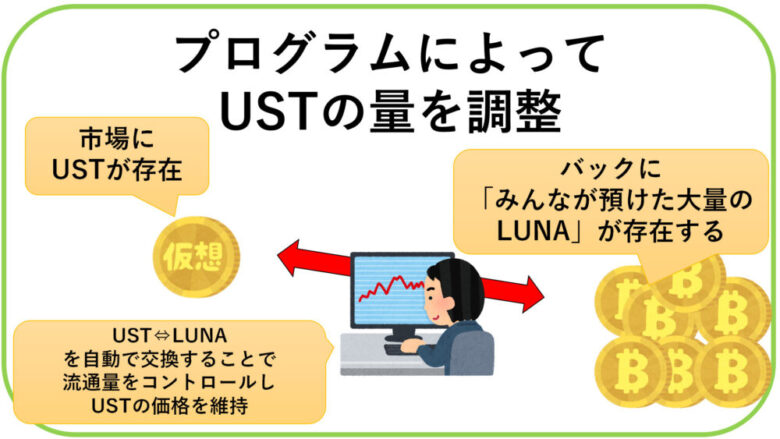

プログラムによって自動で価格維持しているもの【UST,FEI,USDD】

次に説明するのが「プログラムによって価格維持するステーブルコイン」です。まあ、ちょっと意味わかんないですよね。

具体的には、2022年5月11日に大暴落を見せたLUNAのUSTや、同じく過去に大暴落をしたFEIなどが該当します。

※2022年6月13日追記:TRXで価格維持するUSDDも「ドルと同じ価格」を維持できなくなりつつあります。

これらのステーブルコインは、プログラムによって価格を維持することを目指したステーブルコインです。(いずれも崩壊しましたが、、、)

これを「アルゴリズム型のステーブルコイン」と呼びます。

その仕組みは以下の通り。

例えばUSTの場合、LUNAという暗号資産を使ってUSTの価格をコントロールしていたわけですね。

流れとしては以下の通り。

- 運営がLUNAトークンを発行する

- 投資家がLUNAトークンを運営に預けると、年利が貰えるようにする

- すると、みんなLUNAを買って運営に預ける

- 運営に大量のLUNAトークンが集まる

- プログラムが自動で「LUNAトークンを使ってUSTを買ったり売ったり」して、USTの価格を調整する

※【読まなくてOK】厳密には、LUNAトークンを焼却してUSTを発行したり、その逆を行うことでUSTの流通量をコントロールしています

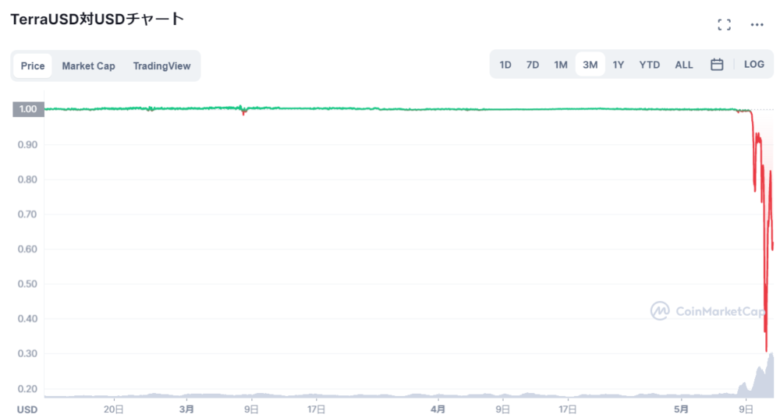

しかし「この自動調整プログラム、ちゃんと機能してなくね?」といったうわさや、大口がUSTを大量に売り始めたことで、投資家たちが不安になり、大量にUSTから資金が抜けていくことになりました。

※暴落の原因は明確になっていません。

すると、あまりの売り圧に、プログラムでも「UST=1ドル」を維持できなくなりました。

こうなるとさらなるパニックを巻き起こし、USTもLUNAも大量に売られ、価格崩壊を起こしました。

時価総額9位だったLUNAトークンが、まさかここまで暴落するとは思いませんでした。。。

ステーブルコインが暴落すると何がヤバイのか

2022年5月、ステーブルコインUSTが崩壊し、暗号資産市場全体が暴落しました。

なぜこんなことが起きるのかというと、まあもちろん「投資家の不安な心理」なわけですが、なぜ不安に思う人が多いのかを説明していきます。

ステーブルコインが崩壊したときに起こること

まず、暗号資産の世界では「担保」をしまくりです。

先ほどの「ステーブルコインDAI」の例もそうでしたが、何かを担保にして何かをする。ということが非常に多い。

しょーてぃさん!

100USTを預けるから、50ドル貸してくれない?

しょーてぃさん!

私も100USTを預けるから、50ドル貸してくれない?

こういう人が100人いたとします。

OK!貸しますよ~!

(ぼくは合計100ドル×100人=1万ドルを貸し出して、2万USTをゲット)

集めたお金で大きな事業起こしたいなあ~。

あ、ニンジン銀行さん!ぼくはいま2万USTを持ってるんですけど、これを担保にして10万ドル貸してくれません?

いいですよ~!

——ここでUSTがマイナス80%の大暴落——-

みんながUST=1ドルと信じて取引していたのに、1UST=0.2ドルになってしまいました。

これでは「ニンジン銀行」は「しょーてぃ」から取り立てることが出来なくなります。

もちろん「しょーてぃ」も「ニンジン銀行」へ借金を返せないので絶望です。

「いかちゃん」も「くらげちゃん」も、持っていた100USTが20ドルくらいになって損をします。

——説明終わり——-

こういう感じで、暗号資産の世界はあらゆる「担保」「お金の貸し借り」で繋がっています。

だから「信用されていたステーブルコイン」が崩壊すると、連鎖的に市場全体が暴落するわけですね。

ステーブルコインの課題

ここで、ステーブルコインの課題やリスクについて触れておきます。

- 勝手に「ドルと同じ価値を持つコイン」を発行することに対する規制リスク

- 発行会社が潰れたらステーブルコインが崩壊するリスク

- そもそも「ドルが暴落したら暗号資産全体が引きずられるよね」というリスク

それぞれ軽く説明していきますね。

①勝手に「ドルと同じ価値を持つコイン」を発行することに対する規制リスク

賢い人は、この記事を読みつつ、以下のような疑問を持っていたんじゃないでしょうか?

「ドル」はアメリカ政府が発行してるけど、「ドルと同じ価値を持つコイン」は企業とかが勝手に発行して良いの?

結論、普通であればダメです。

ぼくらが勝手にドルを発行したら、国家権力の侵害になります。

でも、すでにステーブルコイン市場は大きくなってしまっていて「暗号資産という巨大な成長市場の重要コイン」になってしまっているんです。

アメリカからしてみると「ステーブルコインを禁止したいけど、そうすると将来有望な成長市場である暗号資産が潰れてしまう」という状況なわけです。

だから現在は議論の途中。今後、何らかの規制が入る可能性が十分にあります。

これが1つ目のリスク。

②発行会社が潰れたらステーブルコインが崩壊するリスク

USDTやBUSDなどのステーブルコインの発行の仕組みは「両替所のようなイメージ」と話しましたよね。

では、この管理会社が潰れたらどうなるのでしょう?

たぶん、というかほぼ確実にステーブルコインは崩壊します。

USDTは「テザー社」、BUSDは「バイナンスとPaxos社」、USDCは「サークル社」が発行しているコインなので、これらの会社が悪さをしたり潰れたりしたら本当に悲惨なことになります。

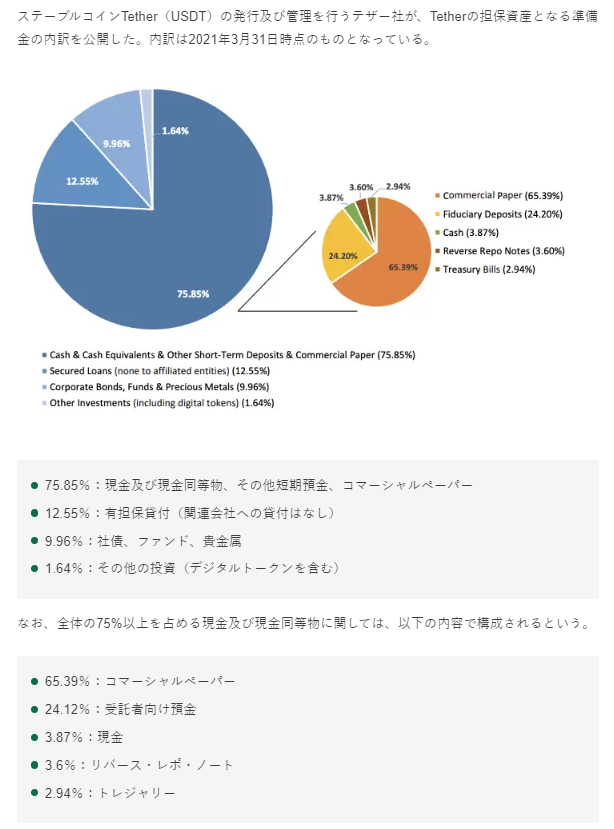

そして問題なのが、テザー社が「発行されたUSDTと同じ額のドル」を持っていないんじゃないかと言われている点。

HEDGE GUIDOというメディアによると、テザー社が担保にしている資産は、下記の通り、かなりの割合が投資に回されていることが分かります。

つまり、テザー社の投資が失敗すると「1USDT=1ドル」を完全保証することはできなくなるということ。

こう聞くと恐ろしいかもですが、

しかし結局は日本の銀行も同じで、ぼくらのお金を運用していますよね。つまり「利用者全員が一斉に、預金を全額を引き出す」なんてことはできません。

このように、ある程度は「信用」で成立させるしかないわけです。

※たまに「三菱UFJ銀行とかがバックにいるステーブルコインなら安心」という声も聞きますが、もしそのステーブルコインが大量流通した後にみんなが一斉に利確し始めたらどうでしょうか?結局は、USDTと同じように「バックに100%の現金が存在しない」という問題が生まれますよね。

アルゴリズム型のステーブルコイン「UST」「FEI」は失敗した

ここまで読んだ人は、「じゃあ企業に依存しないステーブルコインを作ればよくね?」と思ったんじゃないでしょうか?

その思想で開発されたのが、先ほど解説したUSTやFEIなどの「プログラムによって自動で価格調整されるステーブルコイン」です。

しかし、残念なことに失敗してしまいました。

また天才たちが、次の新しい、画期的な仕組みを生み出すのを待ちましょう。

③そもそも「ドルが暴落したら暗号資産全体が引きずられるよね」というリスク

そもそも「ドル=安定」という前提もおかしいですよね。

事実、2021年から2022年にかけて「日本円」は大暴落しましたよね。

2021年2月には1ドル103円とかだったのが、2022年5月には1ドル131円になっています。

では、もしドルが暴落したらどうなるでしょうか?

たぶん、というか確実に暗号資産市場も暴落しますよね。

これが3つ目のリスクです。

ちなみにこれを解決するプロジェクトは、ぼくが調べた限りありませんでした。

結論、現状のステーブルコインは「信用」で成り立っているだけ

結論としては、USDTの発行団体「テザー社」や、BUSDの「バイナンス」などを信じるしかありません。

銀行と同じですよね。

ぼくが銀行に「1万円札」を預けたとき、銀行はその1万円を誰かに貸し出したりしていますが、ぼくは銀行を信じているので不安にはなりません。

「銀行って、ぼくらが預けたお金を運用してるんだって!ヤバくね!今すぐ全額引き出そう!」なんてことにはなりませんよね。

それと同じで、USDTやBUSDの信用、そして投資家の「ステーブルコインへの理解」が積み重なっていけば、パニックは減っていくはず。

もちろん、法整備とか補償機能とか、そういったことも必要になってくると思います!

とはいえそれでは「ビットコイン・暗号資産の“分散・独立している”っていうメリットがなくなっちゃうんじゃない?」という問題も出てきますよね。

とまあ、このへんは深堀しすぎてもしょうがないので、ここで切り上げます。

じゃあ結局、どのステーブルコインが安全なの?

じゃあ結局、どのステーブルコインが良いの?

という疑問を持つ方もいると思いますので、2022年末時点でぼくが安全だと思っているコインをお伝えします。

それがUSDC,BUSD,USDT,DAIです。これらはわりと安全かなと思っています。根拠は「担保型のコイン」であること、そして発行体が巨大であること。加えて時価総額が大きいことも上げられます。

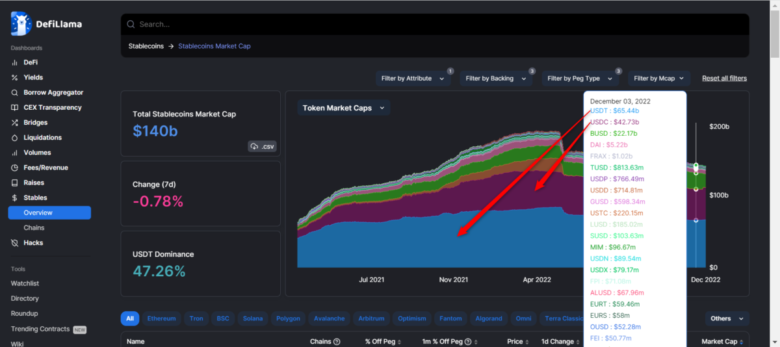

DeFiLlamaというサイトを見ると、下記のようにステーブルコインの時価総額の変遷を見ることができるので、こちらをもとに判断すると良いかもです。

まとめ:ステーブルコインの性質を知って、混乱時に「自分で考えて立ち回れる」ようにしましょう

2022年の5月にUSTの崩壊によるパニックが起きましたが、「ステーブルコインの知識を持たない人」はパニックを起こしていました。

「USDTは安全なんだろうか? 結局、ビットコインのままにしていた方が良いんじゃないか?」

など、知識不足が原因で大事なお金を失っている人もいます。これは非常にもったいない。

一方で、この記事を読んで知識つけたあなたは、ここまで悲惨なパニックは起こさないはず。勉強は超大事。

というわけで以上になります。

後から読み直せるようにこの記事をツイートとかしてくれると、ぼくも嬉しいです!

匿名でコメントできます